Qu'est-ce qu'une retraite anticipée ?

En Suisse, il est possible de partir avant l’âge ordinaire de la retraite (65 ans pour les hommes, 64 ans pour les femmes jusqu’à l’entrée en vigueur complète de la réforme AVS21). Cependant, quitter la vie active plus tôt signifie aussi renoncer à plusieurs années de revenus, avec des conséquences notables sur le montant de sa rente AVS, ses prestations LPP et ses finances personnelles.

Une retraite anticipée réussie ne s’improvise pas. Elle requiert de solides préparatifs sur le plan de la prévoyance professionnelle et privée, une analyse fine des besoins futurs, ainsi que des stratégies fiscales adaptées.

Harmonisation de l’âge de la retraite

La réforme AVS 21 fixe l’âge de référence à 65 ans pour tous. Pour les femmes de la génération transitoire (nées entre 1961 et 1969) qui ne choisissent pas une retraite anticipée, un supplément de rente à vie est prévu.

Qu'est-ce qu'une retraite anticipée en Suisse ?

La retraite anticipée désigne la possibilité de cesser son activité professionnelle avant l’âge de référence fixé par la loi pour l’AVS et la prévoyance professionnelle. En Suisse, les 3 piliers de la prévoyance ont leurs propres conditions:

- AVS (1er pilier): un départ anticipé est possible dès 63 ans (hommes) ou 62 ans (femmes), avec une réduction de la rente allant de 6,8 % à 13,6 % par année d'anticipation.

- LPP (2ème pilier): la plupart des règlements de caisses de pension permettent un retrait anticipé dès 58 ans, avec une rente réduite selon l'âge et les paramètres techniques du fonds.

- Prévoyance liée (pilier 3a): les avoirs de prévoyance individuelle liée peuvent être retirés dès 5 ans avant l'âge ordinaire de l'AVS, soit actuellement dès 60 ans

Calculer mes prestations retraite

- Vous pouvez demander un calcul anticipé de votre rente auprès de l'AVS.

- Estimez le montant de votre rente AVS en ligne

Retraite anticipée: est-ce une bonne idée ?

La perspective d’une retraite anticipée fait rêver: plus de temps libre, une meilleure qualité de vie, la possibilité de voyager ou de s’engager dans des projets personnels.

Sur le plan financier, prendre sa retraite plus tôt signifie vivre plus longtemps sans revenu d’activité. En avançant votre départ, vous percevez une rente AVS diminuée de manière définitive, et vos prestations de prévoyance professionnelle (2e pilier) seront également plus faibles. Il faudra aussi compenser plusieurs années sans salaire, tout en couvrant les coûts de vie, parfois plus élevés que prévus (santé, loisirs, imprévus).

Malgré ces défis, un départ à la retraite de façon anticipée reste une excellente idée si elle est bien réfléchie et soigneusement planifiée. En anticipant les impacts, en constituant des réserves suffisantes, et en optimisant sa prévoyance et sa fiscalité, il est tout à fait possible de profiter pleinement de cette nouvelle phase de vie.

Quel sera le montant de ma retraite anticipée ?

1er pilier (AVS)

Vous pouvez calculer vous-même votre rente de vieillesse AVS en fonction de votre revenu moyen annuel déterminant et de l’échelle 44, diminué du pourcentage correspondant à l’anticipation:

- Pour un départ 1 an avant l’âge légal, la rente est réduite d’environ 6.8 %.

- Pour un départ 2 ans avant, la réduction peut atteindre près de 13.6 %.

La caisse de compensation permet l’anticipation de la rente AVS entre 1 mois et 2 ans au maximum. Cela correspond à un départ au plus tôt à 62 ans pour les femmes nées entre 1961 et 1969, et 63 ans pour le reste des assurés.

- Durée de l'anticipation

- Réduction

- 6 mois

- 1 an

- 1 an et 6 mois

- 2 ans

- - 3.4%

- - 6.8%

- - 10.2 %

- - 13.6 %

Si vous n’êtes pas sûr de votre calcul, demandez une simulation auprès de l’AVS. A l’inverse, un ajournement (report) de la rente est possible jusqu’à 70 ans. Une fois votre rente AVS définie, il vous faudra la diminuer en fonction de l’anticipation prévue (maximum 2 ans avant l’âge de référence de la retraite):

Harmonisation de l’âge de la retraite

La réforme AVS 21 fixe l’âge de référence à 65 ans pour tous. Pour les femmes de la génération transitoire (nées entre 1961 et 1969) qui ne choisissent pas une retraite anticipée, un supplément de rente à vie est prévu.

Exemple de perception anticipée de la rente AVS

Imaginons que Monsieur Y décide de prendre sa retraite anticipé 2 ans avant l’âge de référence, et qu’il a un revenu annuel moyen déterminant de CHF 85’000.

- Il recevrait normalement une rente de CHF 2'460 / mois ou CHF 29'520 / an

- A cause de l'anticipation, il ne recevrait plus que CHF 25'505 / an, soit 2'125.44 / mois, et cela pour le restant de ses jours

- 29'520 x (100% - 13.6%) = 25'505.28

Chiffres AVS 2025

- La rente AVS maximale s'élève à CHF 2'520 / mois

- La rente AVS minimale s'élève à CHF 1'260 / mois

- Le revenu annuel moyen déterminant maximal s'élève à CHF 90'720

Prévoyance professionnelle (2ème pilier)

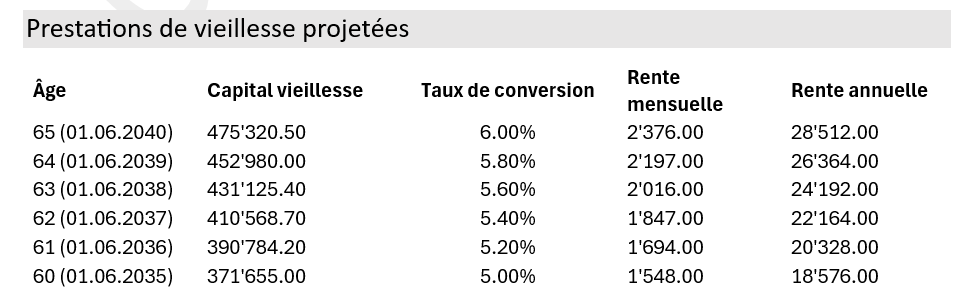

Dans le 2e pilier (LPP), une retraite anticipée est en général possible dès 58 ans si le règlement de votre caisse de pension le permet. Si vous choisissez de percevoir une rente, son montant dépendra du capital accumulé, du taux de conversion appliqué et de l’âge de départ. Plus l’âge est bas, plus le taux de conversion est faible. Vous trouverez le montant de votre rente estimée sur votre certificat de prévoyance.

Vous pouvez également choisir le versement total ou partiel du capital. La LPP permet le retrait en capital à hauteur de 1/4 de l’avoir au minimum (pour la partie obligatoire). En cas de retrait en capital, le montant sera soumis à l’impôt sur les prestations en capital (taux réduit). Le choix entre une rente et le capital devra être soigneusement évalué avant toute décision, car il est irreversible.

Si vous avez un avoir LPP sur un ou plusieurs comptes ou polices de libre passage, il pourra vous être versé au plus tôt 5 ans avant et au plus tard 5 ans après la retraite. En général, la somme sera versée en une fois, mais cela dépend du produit. Le capital complet devra être retiré. Pour éviter une imposition trop élevée, il est recommandé d’ouvrir 2 comptes séparés auprès de deux fondations de libre passage (ce choix peut uniquement être effectué lors de l’ouverture du compte).

Si vous avez des doûtes quant à l’existance d’avoirs LPP dans des comptes de libre passage ou auprès de la Fondation supplétive LPP, il est recommandé de lancer une recherche gratuite auprès de la Centrale LPP pour identifier et rappatrier les avoirs de libre passage.

Prévoyance individuelle (3ème pilier)

Si vous avez épargné dans un 3ème pilier lié (3a), vous pouvez retirer votre avoir jusqu’à 5 ans avant l’âge légal de la retraite, donc dès 60 ans. Attention toutefois: tout comme un retrait dans la caisse de pension, un retrait du 3ème pilier est soumis à l’impôt sur le capital à un taux préférentiel, mais ce retrait réduit également vos réserves futures. Dans tous les cas, comparer les 3ème piliers vous aidera à choisir le bon produit en fonction de vos objectifs. Pour éviter un taux d’imposition élevé sur les prestations en capital, ouvrez plusieurs comptes 3a et échelonnez vos retraits sur plusieurs années.

Un pilier 3b est également envisageable, en sachant que certaines déductions fiscales existent concernant les cotisations dans certains cantons (Fribourg et Genève), et que le retrait du capital est exonéré d’impôts (tant que le contrat remplit le caractère de prévoyance). Une rente viagère est également envisageable.

Chiffres sur la prévoyance liée

En 2025, il est possible de verser les montants suivants dans la prévoyance individuelle liée:

- Salarié affilié à une caisse de pension: Jusqu'à CHF 7'258 / an

- Indépendant ou salarié non affilié à un caisse de pension: 20% du revenu, au maximum CHF 36'288

Comment puis-je combler les lacunes ?

Lorsque l’on envisage une retraite anticipée, il est rare que les prestations issues de l’AVS et de la prévoyance professionnelle suffisent à maintenir pleinement son niveau de vie. L’écart entre les besoins financiers et les rentes attendues peut être important, d’autant plus que la durée de vie s’allonge. Heureusement, plusieurs stratégies permettent d’anticiper et de combler cet écart, à condition de s’y prendre suffisamment tôt.

1. Rachats dans la caisse de pension

Une première solution consiste à effectuer des rachats dans votre caisse de pension. En augmentant volontairement votre capital LPP, vous augmentez directement la rente future qui vous sera versée. Les rachats sont d’autant plus intéressants qu’ils sont fiscalement déductibles: chaque somme versée réduit votre revenu imposable et vous permet de réaliser des économies d’impôt importantes.

Bien entendu, les montants rachetables sont plafonnés et dépendent des lacunes que vous avez accumulées au cours de votre parcours professionnel. Idéalement, ces rachats doivent être planifiés sur plusieurs années afin d’optimiser leur efficacité fiscale.

2. Cotiser à un pilier 3a

La deuxième piste est d’utiliser pleinement le potentiel du 3e pilier lié, ou pilier 3a. Il s’agit d’un instrument de prévoyance privé particulièrement adapté à la retraite anticipée. Chaque année, vous pouvez verser une somme définie: en 2025, le plafond est de CHF 7’258 pour les personnes affiliées au 2ème pilier. Les montants versés viennent en déduction directe de votre revenu imposable, ce qui en fait une épargne doublement efficace.

Plus vous commencez à épargner tôt dans un 3ème pilier A, plus l’effet de capitalisation est puissant. À l’approche de la retraite anticipée, ces fonds pourront être retirés sous forme de capital, offrant une précieuse marge de manœuvre financière pour compenser la réduction de vos rentes.

3. Souscrire un pilier 3b

Le pilier 3b est plus souple que le 3a: il n’est pas limité en termes de montants versés, et les fonds restent disponibles sans restriction d’âge. Cependant, il n’offre pas automatiquement d’avantages fiscaux à l’échelle fédérale. Sa fiscalité dépend en réalité de la manière dont le produit est structuré et du canton de domicile.

Lorsqu’un contrat 3b est conçu pour remplir le caractère de prévoyance, les capitaux versés à l’échéance sont exonérés d’impôt sur le revenu. Cela en fait un instrument très attractif pour qui planifie un départ anticipé, puisqu’il permet de constituer un capital libre d’impôts à la retraite.

Le caractère de prévoyance

Le but de prévoyance dans le cadre du pilier 3b est atteint lorsque:

- Le versement est effectué après les 60 ans

- La contrat est souscrit avant les 66 ans

- Le durée du contrat est de 5 ans (10 si lié à des fonds)

Si le 3b prend la forme d’une rente viagère financée par une prime unique, l’imposition est différente. Seule une fraction du capital converti en rente est soumise à l’impôt, selon un taux réduit. En 2025, cette fraction est de 4 % du montant annuel de la rente, contre 40 % du revenu théorique dans les anciennes règles applicables jusqu’en 2024. Ce changement rend les rentes viagères à prime unique nettement plus intéressantes fiscalement pour les futurs retraités.

Enfin, il faut souligner que dans certains cantons suisses, notamment à Genève et à Fribourg, les cotisations à un 3ème pilier B sont déductibles du revenu imposable jusuq’à un certain plafond.

4. Investissement en titres

Pour ceux qui souhaitent se constituer une réserve financière supplémentaire en vue d’une retraite anticipée, l’investissement en titres représente une solution intéressante.

D’un point de vue fiscal, les plus-values réalisées sur les titres détenus en compte privé sont exonérées de l’impôt sur le revenu en Suisse. Cela signifie que si vous vendez vos actions ou vos fonds avec un gain, vous ne paierez pas d’impôt sur ce bénéfice, tant que vous êtes considéré comme un investisseur privé et non comme un professionnel. En revanche, votre portefeuille sera soumis à l’impôt sur la fortune, calculé sur la valeur nette des titres détenus à la fin de l’année.

Ainsi, l’investissement en titres s’intègre harmonieusement dans une planification globale, aux côtés des solutions de prévoyance traditionnelles. Il faudra cependant s’y prendre suffisamment à l’avance, car l’investissement en actions est bénéfique, mais sur un horizon à long-terme.

5. Rachat dans le pilier 3a (dés 2026)

Dès 2026 (pour l’année fiscale 2025), il sera possible de racheter rétroactivement jusqu’à dix années de cotisations non versées dans le pilier 3a, à hauteur de CHF 7’258 par année en plus de la cotisation ordinaire.

Pour pouvoir effectuer ce rachat, il faut avoir perçu un revenu soumis à l’AVS durant l’année concernée et avoir déjà versé la cotisation maximale au moment du rachat. Les montants rachetés sont entièrement déductibles du revenu imposable.

Questions fréquentes

Si vous cessez toute activité lucrative avant l’âge ordinaire de la retraite, vous restez tenu de cotiser à l’AVS en tant que personne sans activité lucrative. Le montant minimal est d’environ CHF 530 par an (en 2025), mais il peut être beaucoup plus élevé selon votre fortune et vos revenus de remplacement.

Le calcul des cotisations à l’AVS, à l’AI et aux APG se base sur la fortune, ainsi que le revenu annuel acquis sous forme de rente multiplié par 20.

La rente offre une stabilité de revenu à vie, indépendamment de votre espérance de vie ou de l’évolution des marchés. Elle est particulièrement indiquée si :

- Vous recherchez une sécurité financière absolue,

- Vous avez une faible tolérance au risque,

- Vous n’avez pas d’expérience en gestion de patrimoine,

- Vous ne disposez pas d’autres revenus réguliers à la retraite.

Son inconvénient principal: le capital reste dans la caisse, et aucun montant n’est transmis aux héritiers.

Le capital quant à lui, est versé en une fois, généralement avec une imposition unique au taux réduit (différencié selon les cantons). Ce choix vous donne :

- Une liberté de gestion totale,

- La possibilité d’investir, rembourser une hypothèque, aider vos enfants ou optimiser votre succession,

- Un levier d’optimisation fiscale, notamment par le fractionnement des retraits.

Mais attention : vous devez assumer vous-même la pérennité de votre capital sur 25 à 30 ans, selon votre espérance de vie. Cela exige une gestion rigoureuse. Dans la pratique, il est très difficile d’obtenir des performances semblables à celle offertes par la caisse de pension (taux de conversion de 6.8%).

Dans la majorité des cas, une combinaison rente + capital offre un bon équilibre : sécuriser un socle de revenu avec une rente, tout en conservant une partie du capital pour des besoins spécifiques ou des projets.

Non, une fois que vous quittez votre emploi, vous cessez également de cotiser au 2ème pilier. Votre capital est transféré sur un compte ou une police de libre passage. Il ne génère alors plus de nouvelles prestations de vieillesse, mais reste investi selon les conditions de l’institution choisie. Certaines fondations de libre passage permettent d’optimiser ce capital jusqu’à la retraite ordinaire.

Si vous avez 58 ans ou plus, et que vous avez été licencié, vous pouvez rester rattaché à votre caisse de pension actuelle. Vous continuerez à bénéficier des couvertures décès et invalidité, tout en continuant à cotiser.

Même en retraite anticipée, l’assurance maladie reste obligatoire en Suisse. Si vous quittez votre employeur, vous perdez la couverture LAA (assurance-accidents) et devrez sosucrire une assurance accidents de votre côté. Veillez à bien comparer les niveaux de prestations ainsi que les assurances complémentaires.

Oui, à partir de 58 ans. Si vous cessez définitivement votre activité lucrative et ne reprenez pas d’emploi salarié, vous pouvez demander le versement de votre avoir de libre passage avant l’âge de la retraite. Ce retrait est soumis à une imposition séparée à taux réduit, calculée selon votre canton de résidence.

Une fois les fonds retirés, vous assumez seul la gestion de votre capital pour couvrir vos besoins jusqu’à l’âge de l’AVS.

Le principal risque est d’épuiser prématurément votre capital, notamment si vos dépenses sont sous-estimées ou si les rendements escomptés ne se réalisent pas. Une mauvaise anticipation des coûts fixes (assurance maladie, impôts, logement) ou des besoins futurs (soins de santé, imprévus familiaux) peut fragiliser votre indépendance financière. Une planification minutieuse, établie plusieurs années à l’avance, est indispensable pour limiter ces risques.

Le pilier 3a est la solution la plus fiscalement avantageuse:

Déductible du revenu imposable jusqu’à 7’258 CHF en 2025 (pour les salariés affiliés à une caisse de pension),

Accessible aux indépendants (jusqu’à 20% du revenu annuel),

Possibilité d’investir en fonds (actions, obligations, stratégies ESG),

Retrait autorisé jusqu’à 5 ans avant l’âge ordinaire AVS

D’autres solutions sont possibles, notamment en 3b (prévoyance libre), où des déductions fiscales existent dans certains cantons et le retrait exonéré d’impôt. Par la suite, il est possible de compléter son patrimoine à travers des placements individuels en titres, liquidités, immobilier, etc.

Pour savoir si une retraite anticipée est possible, il vous faudra établir un bilan patrimonial afin d’analyser les rentes projetées, les actifs et passifs, ainsi que d’identifier toutes les sources de revenu. Un budget devra également être établi afin de définir les dépenses fixes et variables, ainsi que le niveau de vie souhaité.

Faire établir un plan de retraite personnalisé auprès d’un conseiller patrimonial est un investissement modeste pour éviter des erreurs coûteuses.

Les rachats doivent être planifiés avec soin. Chaque rachat est déductible du revenu imposable, ce qui permet une économie d’impôt substantielle, surtout pour les revenus élevés.

Les rachats comblent les lacunes de cotisation (ex. interruptions de carrière, passage à temps partiel) et permettent souvent :

Une meilleure rente de vieillesse,

Une plus grande flexibilité sur la part de capital pouvant être retirée.

Attention cependant, car il vous sera impossible d’effectuer un retrait en capital sans conséquences fiscales après un rachat pendant 3 ans.

Le plus tôt possible. A 25 ans, même si la retraite semble lointaine, les premières années de vie professionnelle sont cruciales pour poser les fondations de votre prévoyance, et les années précoces sont idéales pour bénéficier de l’effet cumulatif des intérêts composés (notamment via les fonds de prévoyance).

Dès 40 ans, on commence à avoir une meilleure visibilité sur sa situation professionnelle, familiale et patrimoniale. C’est le moment idéal pour faire un premier bilan prévoyance complet, identifier les lacunes, planifier les rachats dans la caisse de pension, projeter un âge de départ à la retraite, et structurer ses investissements.

Dès 50 ans, la planification devient plus concrète. Vous pouvez envisager une estimation précise des rentes AVS et LPP, une analyse fiscale en vue des retraits en capital (LPP, 3a), procéder à des stratégies de décumulation du patrimoine, ainsi que simuler un départ anticipé ou ajourné.

Commencer tôt permet de lisser les efforts, de réduire la pression financière à l’approche de la retraite, et de garder toutes les options ouvertes (retraite anticipée, réduction progressive, retraite flexible, transmission optimisée).