Pilier 3a

Un pilier 3a qui vous ressemble

Le 3ème pilier A vous permet de préparer votre retraite tout en réduisant vos impôts chaque année. C’est un levier essentiel pour allier sécurité financière et optimisation fiscale.

Selon vos revenus, votre horizon de placement et vos projets, les choix de contrat et de support (banque ou assurance) peuvent varier fortement. Une analyse personnalisée est indispensable pour tirer le meilleur parti de ce dispositif.

Réduisez vos impôts dès aujourd’hui grâce aux déductions fiscales offertes par le 3ème pilier A. Chaque franc investi vient alléger votre revenu imposable et vous permet de constituer un capital retraite dans des conditions avantageuses.

Le 3ème pilier A existe sous deux formes principales: bancaire ou assurantielle. La solution bancaire vous offre une grande souplesse et un accès à des fonds d’investissement, alors que la solution assurantielle intègre en plus des couvertures de risque (décès, invalidité). Nous vous aidons à comparer objectivement ces modèles pour que votre épargne corresponde à vos priorités : performance, sécurité ou équilibre entre les deux.

Un contrat de 3ème pilier A ne se limite pas à l’épargne retraite. En intégrant des garanties complémentaires, il peut sécuriser financièrement votre famille en cas d’accident de vie. Vous protégez vos proches tout en vous assurant de conserver votre qualité de vie, même face à l’imprévu. C’est une stratégie complète de prévoyance qui va bien au-delà d’un simple produit d’épargne.

Tout savoir sur la prévoyance liée

Découvrez tout ce qu’il y a à savoir sur la prévoyance individuelle liée (pilier 3a).

Calculez votre potentiel de rendement

Découvrez ce que vous pouvez potentiellement économiser d’ici votre retraite grâce à une solution 3a.

Les performances passées ou simulées ne garantissent pas les performances futures. Cette projection est donnée à titre purement indicatif.

Questions fréquentes sur le 3ème pilier A

Voici les réponses aux questions les plus fréquentes sur le 3ème pilier A en Suisse.

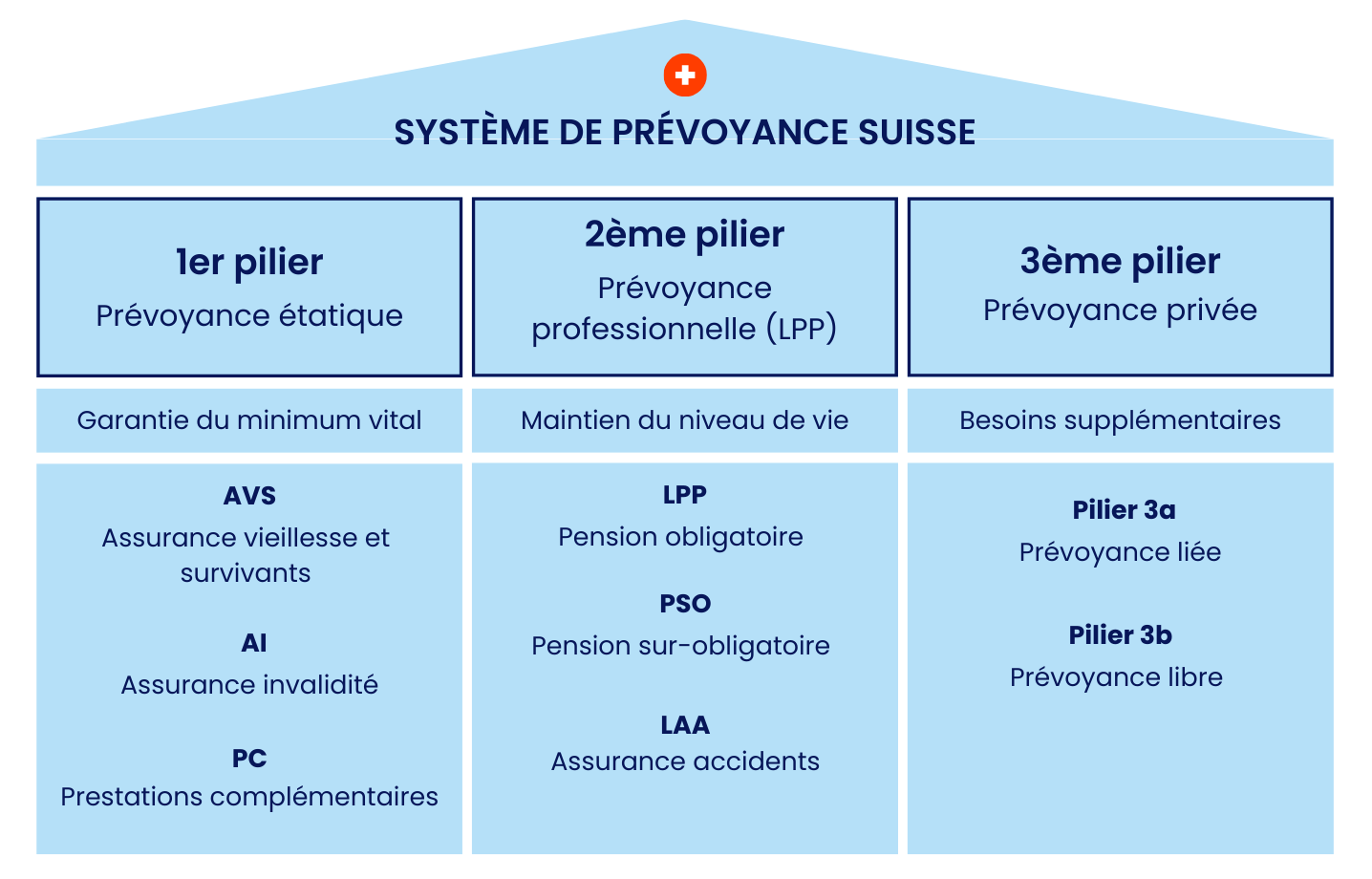

Le 3e pilier A fait partie du système suisse de prévoyance et représente la prévoyance individuelle liée.

Il permet de constituer une épargne pour la retraite tout en bénéficiant d’avantages fiscaux. Les versements sont déductibles du revenu imposable, dans les limites fixées chaque année.

Toute personne domiciliée en Suisse et percevant un revenu soumis à l’AVS peut cotiser.

Les montants maximaux pour 2025 sont les suivants:

Salariés affiliés à une caisse de pension (LPP) : jusqu’à 7’258 CHF par an

Indépendants sans 2e pilier : jusqu’à 20% du revenu net, avec un plafond de 36’288 CHF

Non. Le 3e pilier A est une épargne liée. Les retraits ne sont possibles qu’aux conditions suivantes :

Départ à la retraite (au plus tôt 5 ans avant l’âge AVS)

Achat de votre résidence principale

Départ définitif de Suisse

Début d’activité indépendante

Invalidité complète

Décès (versement aux bénéficiaires)

Cela dépend de vos besoins :

Le pilier 3a bancaire est un produit souple, avec des frais réduits et un bon potentiel de rendement via des fonds de placement.

Le pilier 3a assuré intègre une couverture de risque (décès, invalidité), ainsi que la prise en charge du paiement des primes en cas d’incapacité de gains, et est par conséquent plus coûteux.

Il faut dans ce cas distinguer entre un produit conservateur à rendement garanti incluant une couverture de risque (3a en assurance) et un produit 100 % orienté performance (3a bancaire).

Dans tous les cas, il faudra définir vos besoins et objectifs d’épargne de manière individuelle. Un 3a en assurance fait moins de sens pour un jeune de 30 ans sans famille, alors qu’il sera indispensable pour un indépendant non affilié à une caisse de pension.

Oui, il est même recommandé de répartir son épargne sur plusieurs comptes 3a, surtout à l’approche de la retraite. Cela permet d’effectuer des retraits échelonnés sur plusieurs années, afin de réduire l’impact fiscal.

En 3a bancaire, vous choisissez le montant que vous souhaitez verser, dans la limite du plafond annuel. Il n’est pas nécessaire de cotiser chaque année.

En 3a en assurance, en revanche, vous devez souvent versez le même montant chaque année (épargne forcée).

Vous pouvez ajourner le retrait jusqu’à 5 ans après votre âge de référence AVS, à condition de continuer une activité lucrative durant cette période. Si vous êtes retraité·e mais ne travaillez plus du tout, vous ne pouvez pas reporter le retrait.

Le capital du 3e pilier A peut donc être retiré à:

70 ans pour les hommes

69 ans pour les femmes

Le report n’est pas automatique: il faut en faire la demande auprès de l’institution bancaire ou d’assurance qui détient le pilier 3a.

Le pilier 3a est une prévoyance liée, destinée à préparer la retraite. Il offre des avantages fiscaux intéressants : les montants versés peuvent être déduits du revenu imposable, dans les limites prévues par la loi. En contrepartie, les conditions de retrait sont strictes.

Le pilier 3b, en revanche, est une prévoyance libre. Il est beaucoup plus flexible: on peut y verser le montant que l’on souhaite, sans limite, et le capital reste disponible à tout moment. De nombreux véhicules de placement sont possibles (rentes viagères, assurance-vie, compte épargne, placement en titres, etc.). Le retrait du capital est exonéré d’impôt si le pilier 3b remplit le caractère de prévoyance.

Pourquoi choisir Invexa ?

Invexa vous accompagne avec rigueur, éthique et objectivité pour optimiser votre retraite et vos finances personnelles, sans conflit d’intérêts.

Conseil indépendant

Invexa n'est lié à aucune banque ou assurance. Nous nous plaçons de votre côté afin de défendre au mieux vos intérêts.

Approche orientée résultats

Nous vous aidons à prendre des décisions concrètes, réalistes et cohérentes avec votre cadre fiscal, professionnel et familial.

Conseil expert

Nos conseillers sont spécialistes dans leur domaine et porteurs de qualifications reconnues en Suisse.

Accompagnement

Notre équipe est à votre disposition pour vous conseiller et vous accompagner en tout temps, pour les situations simples ou complexes.

Choisir le bon 3ème pilier A

Le choix du bon 3e pilier A dépend de plusieurs critères personnels, notamment votre situation professionnelle, vos objectifs de prévoyance, votre tolérance au risque et votre besoin de flexibilité.

Solutions bancaires pour plus de liberté

Le 3ème pilier bancaire est souple et donc recommandé pour les jeunes. Il existe sous deux formes principales:

- Le compte de dépôt 3a, avec un taux d’intérêt fixe, très faible mais stable. Il n’y a aucun risque, mais aucun rendement significatif non plus.

- Le 3a en fonds de placement, qui permet d’investir votre épargne dans des portefeuilles d’actions, obligations ou fonds durables. Cette solution vise une performance à long terme, mais comporte une part de risque liée aux marchés.

Les solutions bancaires permettent de verser librement vos cotisations, de les adapter chaque année, et de clôturer le compte sans pénalité. Il convient également de noter que les avoirs du 3a en banque sont garanties en cas de faillite jusqu’à CHF 100’000.

Solutions en assurance pour plus de sécurité

Le 3ème pilier sous forme d’assurance est souvent plus rigide, car il offre une part de protection dans la plupart des contrats. Plusieurs modèles existent:

- L’assurance mixte (épargne + couverture) combine une épargne à long terme avec une couverture décès ou invalidité. Les prestations sont garanties, mais les frais sont élevés et les rendements limités.

- L’assurance en fonds (100 % placement): l’épargne est investie sur les marchés, avec possibilité d’assurer certains risques. Elle peut ressembler à un 3a bancaire en fonds, mais avec un contrat d’assurance.

- L'assurance sans couverture de risque (3a flexible): certaines compagnies proposent des contrats purement liés à l’épargne, sans invalidité ni décès, proches d’un compte bancaire.

- L’assurance risque pur: utilisée uniquement pour couvrir le décès ou l’invalidité, sans partie épargne.

Quels risques peut-on couvrir dans un 3a en assurance ?

Le 3a en assurance aide à gérer les risques liés à la prévoyance efficacement, notamment pour les indépendants ou les familles:

- La rente en cas d'incapacité de gain verse une somme mensuelle dans le cas où l'assuré ne serait plus en mesure de travailler suite à une maladie ou un accident. Elle est fortement recommandé pour les indépendants sans LPP.

- En cas de décès de l'assuré, les bénéficiaires d'une assurance vie reçoivent un capital aidant à faire face aux dépenses survenant suite à un tel évènement.

- Finalement, les assureurs proposent la libération des primes en cas d'incapacité de gain. Cela signifie que l'assureur épargne pour l'assuré, afin qu'il puisse malgré tout se constituer une épargne pour la retraite.

- Le capital effectif est garanti à 100% en cas de faillite (contre 100'000 CHF en banque)

Découvrez notre comparatif 2025 du 3ème pilier A

Comparatif des comptes, palmarès des fonds, frais réels, limites de cotisation et calculateur de capital.

Faites-vous conseiller

Prenez rendez-vous gratuitement avec un de nos expert en prévoyance pour un conseil personnalisé.