Qu'est-ce que le 3ème pilier ?

Le 3ème pilier représente la prévoyance individuelle dans le système suisse. Il se divise en deux catégories:

1. Le pilier 3a (prévoyance liée): destiné principalement à la prévoyance vieillesse, il offre des avantages fiscaux mais impose certaines conditions de retrait.

2. Le pilier 3b (prévoyance libre): plus flexible, il permet une utilisation plus souple de l’épargne constituée.

Les solutions de 3ème pilier AXA

AXA propose un 3ème pilier en assurance (3a/3b) avec couverture de risque. L’offre est structurée autour de trois plans distincts, chacun répondant à des objectifs différents.

1. Plan de Prévoyance SmartFlex (3a/3b)

Le principe repose sur des versements réguliers à partir de CHF 600 par an (soit CHF 50 par mois) et jusqu’au montant maximum dans le 3a. Cette accessibilité permet de commencer tôt, même avec un budget limité. La durée minimale est de 7 ans pour le pilier 3a et 10 ans pour le pilier 3b.

La répartition flexible des primes constitue l’élément central de SmartFlex. À chaque versement, vous décidez comment répartir votre prime entre 2 compartiments :

1. Le capital sécurisé fonctionne comme un compte d’épargne classique. Votre argent est garanti à 100% par la loi dans la fortune liée d’AXA. Il génère un taux d’intérêt technique (actuellement 0% selon l’offre fournie) plus un éventuel excédent d’intérêt variable (projeté à 1,50% dans le scénario modéré). L’inconvénient : un rendement potentiellement limité sur le long terme.

2. Le capital orienté rendement est investi en actions via des fonds diversifiés. Vous profitez de la croissance des marchés financiers avec des rendements historiques plus élevés. Le capital est garanti à hauteur de la valeur actuelle des parts de fonds. L’avantage: un potentiel de rendement supérieur grâce aux marchés actions. L’inconvénient: des fluctuations à court terme selon l’évolution des marchés.

Caractéristiques principales

- Prime périodique à partir de CHF 600 par an

- Durée minimale de 7 ans pour le 3a, 10 ans pour le 3b

- Couverture du risque décès et invalidité incluse

- Avantages fiscaux et privilège successoral

2. Plan de Capital SmartFlex (3a/3b)

Le plan de capital SmartFlex d’AXA est une solution de placement du pilier 3a (transfert uniquement) et 3b qui marie rendement, sécurité et flexibilité. Vous décidez librement quelle part de votre capital sera investie dans des actions pour chercher du rendement et quelle part restera placée de façon sécurisée à un taux préférentiel actuellement de 2.2 %. Cette répartition peut être modifiée à tout moment, sans frais.

L’un des grands atouts de SmartFlex réside dans ses avantages fiscaux: les dividendes et intérêts ne sont pas soumis à l’impôt sur le revenu si les conditions du pilier 3b sont respectées. En cas de décès ou de faillite, le capital bénéficie également de protections légales, car il est exclu de la succession et soustrait aux créanciers. Grâce à des frais de fonds très bas, similaires à ceux des grands investisseurs institutionnels, le rendement potentiel est plus intéressant que sur un compte épargne classique.

Vous pouvez renforcer la sécurité de votre investissement en activant, gratuitement et à tout moment, des options telles que la gestion échelonnée (pour lisser les risques d’entrée sur le marché), la sécurisation des gains, ou la réallocation progressive du capital vers la fin du contrat.

Caractéristiques principales

- Apport unique minimum de CHF 15 000 pour le 3a, CHF 25 000 pour le 3b

- Durée entre 10 et 30 ans

- Prévoyance vieillesse avec couverture décès minimale

- Perception du capital à l'échéance

3. Plan de Revenus SmartFlex (3b uniquement)

Le plan de revenus SmartFlex d’AXA est une solution pour celles et ceux qui souhaitent transformer un capital unique en revenus réguliers, tout en gardant la maîtrise de leur épargne. Vous effectuez un apport initial dès 15 000 CHF et définissez le montant, la fréquence et la durée des versements à recevoir. Si vos besoins changent, le contrat reste modulable : vous pouvez ajuster les versements ou la répartition du capital à tout moment.

L’investissement se compose de deux parties. Le capital sécurisé est rémunéré à un taux préférentiel fixe, protégé à 100 % en cas de faillite d’AXA. Le capital orienté rendement, lui, est investi dans des fonds en actions diversifiés selon le thème de placement que vous choisissez.

Caractéristiques principales

- Apport unique minimum de CHF 15 000

- Durée entre 10 et 30 ans

- Taux d'intérêt préférentiels

- Revenu mensuel planifiable

Comparaison des trois plans AXA

- Critères

- Plan de Prévoyance

- Plan de Capital

- Plan de Revenus

- Objectif principal

Épargne + protection

Placement

Revenu régulier

- Financement

Prime périodique

Apport unique

Apport unique

- Type de prévoyance

3a/3b

3a (transfert)/3b

3b

- Assurance risque

Oui

Non

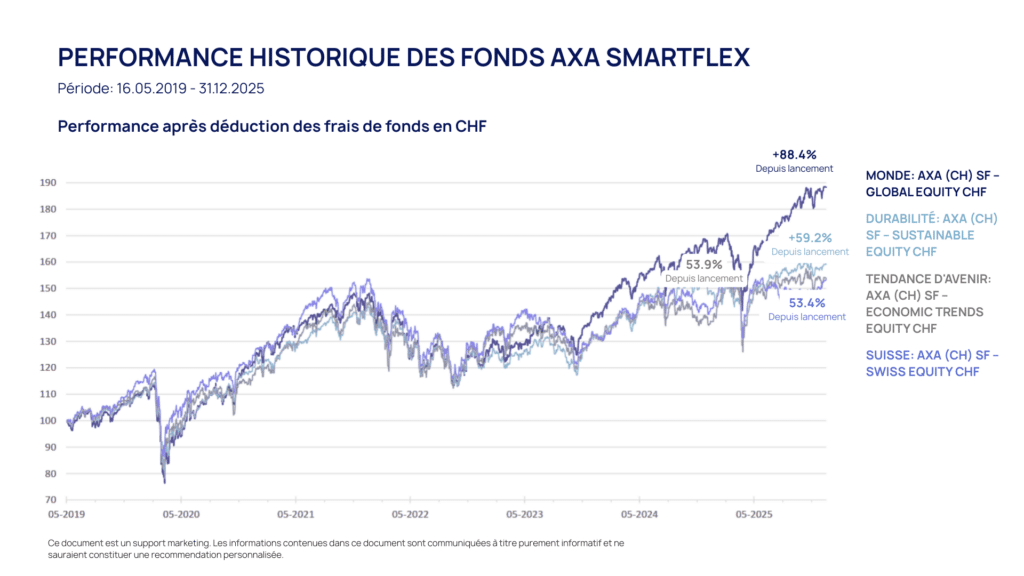

Quatre thèmes de placement disponibles

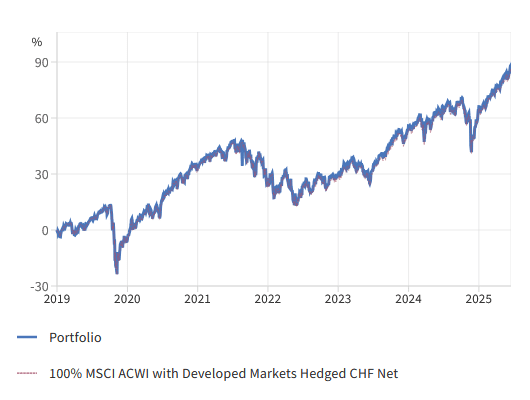

- Monde – Réplique l’indice MSCI ACWI (2'558 entreprises, 47 pays). Gestion passive à faibles frais (0,16%/an). Forte exposition aux États-Unis (65%), suivis du Japon (4,9%), du Royaume-Uni (3,4%) et de la Chine (3,2%). Principaux secteurs : technologie (23%), finance (18%) et consommation (11%). Thème idéal pour une diversification globale.

- Suisse – Investi dans les grandes entreprises helvétiques (Nestlé, Novartis, Roche). Offre une exposition familière mais concentrée géographiquement et sectoriellement. Performance historique du SPI : +7,2%/an sur 25 ans.

- Durabilité – Sélection d’entreprises respectant les critères ESG, excluant tabac, armes, charbon, pétrole et gaz. Allie valeurs éthiques et rendement compétitif.

- Tendances d’avenir – Vise les secteurs innovants (IA, énergies renouvelables, santé digitale). Plus risqué à court terme, mais fort potentiel à long terme.

Quels sont les frais liés aux 3ème pilier d'AXA ?

Le plan SmartFlex d’AXA se distingue aussi par sa structure de coûts, claire et plutôt avantageuse. Les frais de fonds varient selon le thème de placement choisi: entre 0.13 % et 0.39 % par an, et aucune commission d’émission ou de rachat n’est prélevée. En ajoutant les frais de gestion et d’administration du contrat, le coût total (TER y compris) tourne en moyenne autour de 0.9 à 1.3% par an, selon la configuration et la durée du plan. Dans tous les cas, es frais liés au contrat sont indiqués clairement dans l’offre.

C’est un niveau bas pour un produit de prévoyance assurée, surtout comparé à d’autres solutions 3a du marché qui dépassent souvent les 2 %. En pratique, AXA parvient à maintenir ces frais contenus grâce à une gestion en grande partie passive et institutionnelle. Le pilier 3a d’AXA est un des produits d’assurance les moins coûteux en Suisse.

La solution 3ème pilier AXA vous intéresse ?

Recevez une offre ainsi qu’une évaluation objective sous 24 heures: avantages, limites et pertinence selon votre âge, situation professionnelle et objectifs d’épargne.

Conclusion

SmartFlex d’AXA est une des solutions de prévoyance les plus modernes et efficaces, pensée pour ceux qui veulent faire fructifier leur épargne sans se lier les mains. En combinant flexibilité, avantages fiscaux, options de sécurité et frais maîtrisés, ce plan réussit à rapprocher le monde de l’assurance de celui de l’investissement pur.

Le résultat, c’est un produit hybride intelligent: suffisamment sécurisé pour la prévoyance, mais assez performant pour générer une vraie croissance du capital à long terme grâce à des fonds de qualité avec des frais très compétitifs (TER à 0.13% pour le fonds « Monde »). Pour qui cherche une alternative au compte 3a classique et qui veut garder le contrôle sur son allocation entre sécurité et rendement, SmartFlex fait clairement partie des options les plus cohérentes sur le marché suisse actuel.

Questions fréquentes

AXA propose 4 fonds pour les produits SmartFlex:

1. AXA (CH) Strategy Fund Global Equity CHF (TER: 0.13%)

2. AXA (CH) Strategy Fund Swiss Equity CHF (TER: 0.37%)

3. AXA (CH) Strategy Fund Trends Equity CHF (TER: 0.34%)

4. AXA (CH) Strategy Fund Sustainable Equity CHF (0.24%)

Le fonds avec la meilleure performance historique est le fonds Global Equity CHF (1), un fonds indiciel mondial en gestion passive répliquant le MSCI ACWI, couvert en franc suisse à environ 85 % contre les risques de change. Le TER (coûts annuels) s’élève à seulement 0.13%. La performance depuis le lancement en 2019 s’élève à +87.72%.

Le 3ème pilier AXA s’adresse à toute personne qui veut se constituer un capital à long terme tout en profitant d’un cadre fiscal avantageux.

Il convient particulièrement à celles et ceux qui souhaitent préparer leur retraite de manière proactive, sécuriser leurs proches en cas de décès ou simplement investir de façon disciplinée. Grâce à sa flexibilité, SmartFlex s’adapte aussi bien aux jeunes actifs qu’aux indépendants ou aux familles cherchant un équilibre entre sécurité et performance.

La différence entre le 3a et le 3b est la suivante:

- Le pilier 3a est lié à la prévoyance professionnelle : les versements sont déductibles des impôts, mais les retraits sont encadrés par la loi (retraite, achat immobilier, indépendance, etc.).

- Le pilier 3b, lui, est plus libre : les montants investis ne sont pas fiscalement déductibles, mais l’argent reste accessible à tout moment, et certaines solutions (comme SmartFlex 3b) offrent des avantages successoraux et une protection en cas de faillite.

Dans tous les cas, comparer les 3ème piliers vous permettra de trouver la solution la plus avantageuse pour vous.

Le rendement dépend de la part investie dans le capital orienté rendement (actions) et du thème de placement choisi. Historiquement, les fonds SmartFlex ont affiché des performances solides: le thème « Monde », par exemple, a généré 87.72% de rendement (+10% annualisé) depuis son lancement en 2019. Ce fonds a même surperformé son benchmark, situé à 86.27. Naturellement, les résultats varient selon les marchés et l’horizon d’investissement.

Absolument. Vous pouvez passer d’un thème à l’autre, par exemple du « Monde » à la « Durabilité », sans frais, à tout moment.

La prime annuelle minimale est d’environ 600 CHF pour les versions 3a et 3b. Pour le plan de revenus SmartFlex, l’apport initial doit être d’au moins 15 000 CHF.

Historiquement, les placements en actions ont rapporté plus sur le long-terme que des investissements jugés « sûrs » tels que les obligations ou comptes épargnes. Si vous avez plus de 15 à 20 ans avant la retraite, une part en actions est souvent recommandée pour générer du rendement.

L’important est d’adapter la répartition à votre profil de risque et de réduire progressivement la part en actions à l’approche de la retraite.

En cas d’incapacité de gain, AXA prévoit une exonération du paiement des primes.

Concrètement, si vous devenez incapable de travailler à cause d’une maladie ou d’un accident, AXA prend le relais et continue à verser les primes à votre place, afin que votre plan de prévoyance reste intact.

Le fonctionnement est le suivant :

- Dès qu’une incapacité de gain d’au moins 25 % est reconnue, AXA prend en charge une partie des primes.

- Si cette incapacité atteint 66 % ou plus, vous êtes totalement libéré du paiement des primes.

- Le délai d’attente avant le début de la prise en charge dépend du contrat (3, 6, 12 ou 24 mois selon ce que vous avez choisi).

Pendant cette période, votre plan SmartFlex continue de fonctionner normalement : l’épargne reste investie, les garanties demeurent en vigueur, et vous ne perdez pas vos avantages fiscaux ni votre protection en cas de décès.